Le phénix des financières européennes - 25 mars 2024

Après avoir plombé les indices européens des actions de 2007 à 2020, les valeurs financières contribuent fortement au retour en grâce des actions européennes. Cette thématique fait moins de bruit que celle de l’IA, mais elle est puissante et reste peu valorisée.

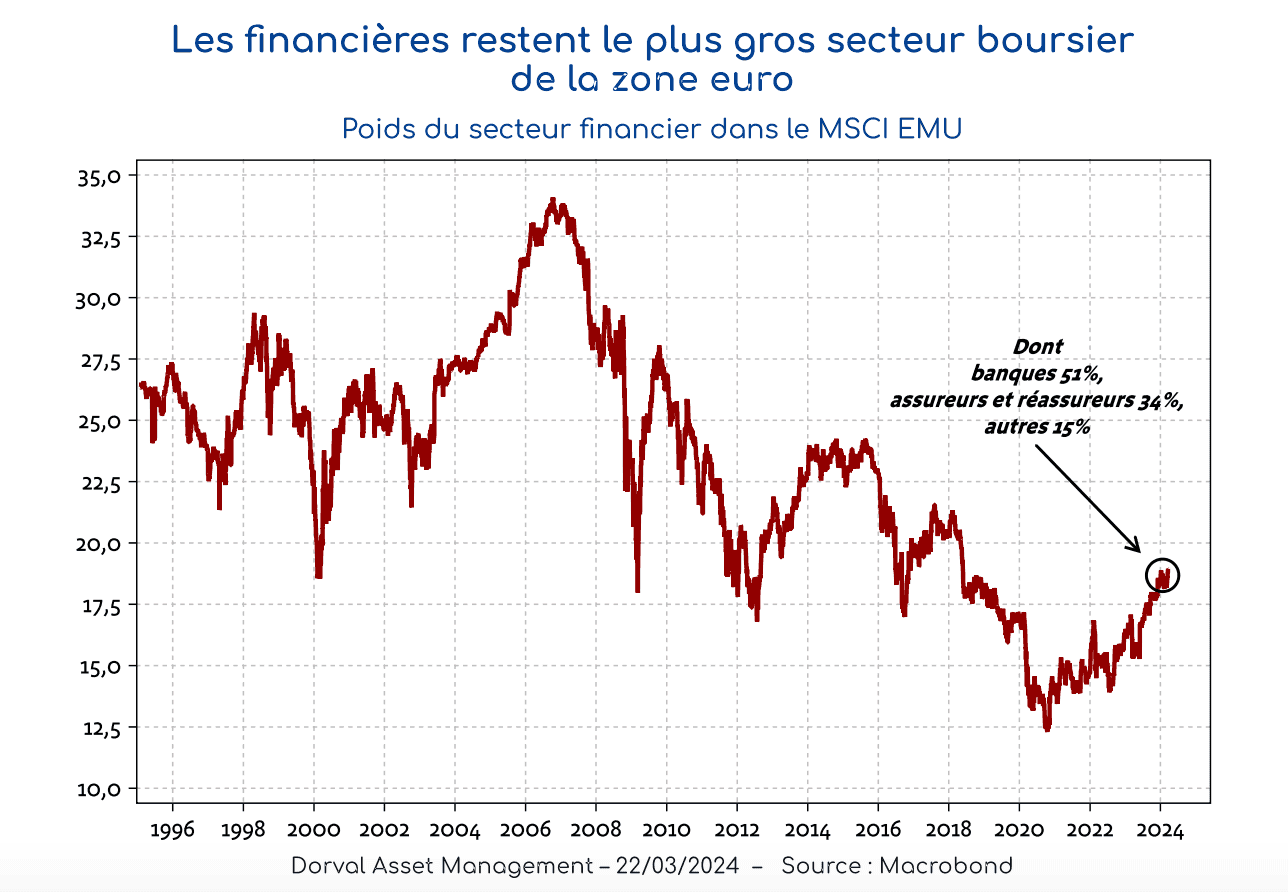

Le secteur financier représente près de 20% de l’indice MSCI EMU (graphique 1). Même si son poids est moins élevé qu’avant la crise financière de 2008, c’est le secteur le plus important de l’indice, juste devant les biens et services industriels (17%), les valeurs technologiques (16%) et la consommation discrétionnaire (15%). Le secteur financier est dominé pour moitié par les banques et pour un tiers par les assureurs et réassureurs, les services financiers fermant la marche avec 15%.

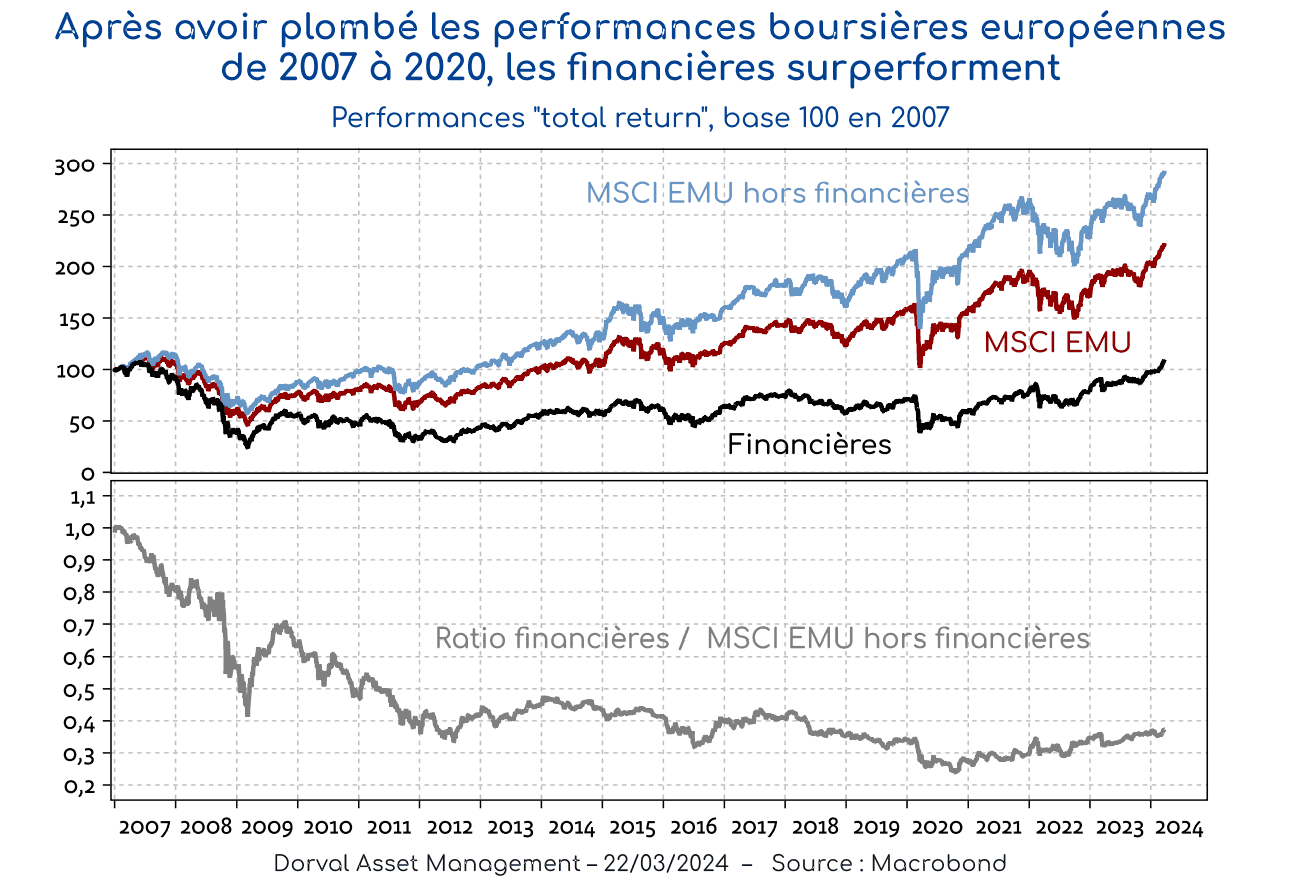

Forcées à des augmentations massives de capital de 2008 à 2016, puis minées par les taux négatifs de la BCE et les rendements réels négatifs sur les obligations, les financières de la zone euro ont enregistré leur point bas lors du Covid, en 2020. Tout au long de cette période, elles auront détruit environ la moitié de la performance de l’indice MSCI EMU (graphique 2). Mais depuis 2020, c’est l’inverse qui se produit : les valeurs financières surperforment désormais et « boostent » les indices boursiers de la zone euro. Pour la première fois, l’indice « total return » des financières a dépassé son niveau de 2007.

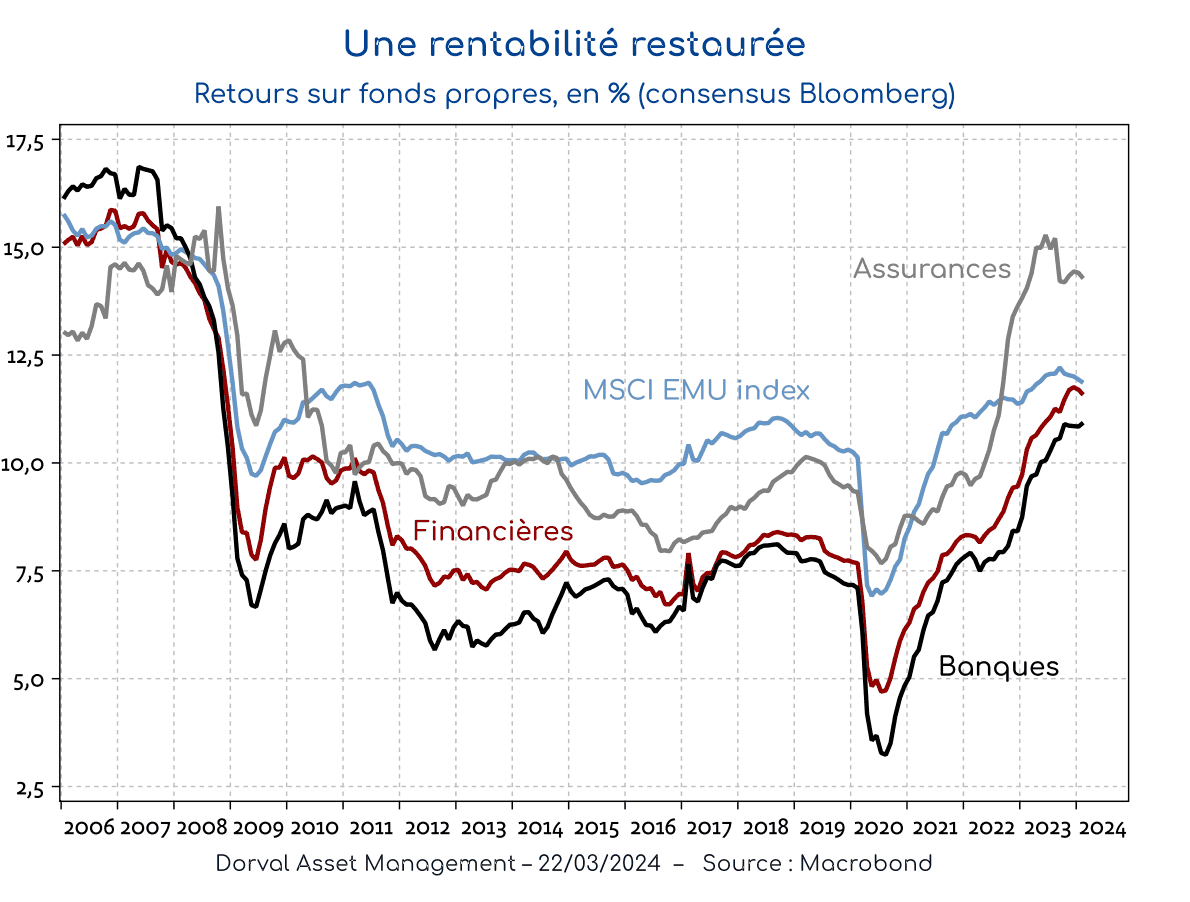

L’amélioration de la rentabilité des banques a été un des moteurs les plus importants de ce redressement. Restructurées, consolidées et mieux capitalisées, elles ont pu bénéficier à plein du retour des taux d’intérêt positifs de la BCE à partir de 2022, taux qui permettent désormais de normaliser les marges nettes d’intérêt. Les assureurs bénéficient aussi à plein de la normalisation des taux d’intérêt. Au total, la rentabilité du secteur en termes de retour sur fonds propres est revenue à son niveau d’il y a 15 ans (graphique 3), soit 12% en moyenne.

Si, comme nous le pensons, les perspectives de croissance s’améliorent progressivement en Europe en 2024/2025, le risque d’un retour aux taux d’intérêt très bas, voire négatifs, s’éloignera, ce qui pourrait accroître l’intérêt des investisseurs pour les financières. De plus, le secteur financier, qui est un très gros consommateur et producteur de données, est souvent cité comme un des secteurs les plus prometteurs en termes d’amélioration de la productivité permise par l’intelligence artificielle (services administratifs et juridiques, analyse des risques, etc.).

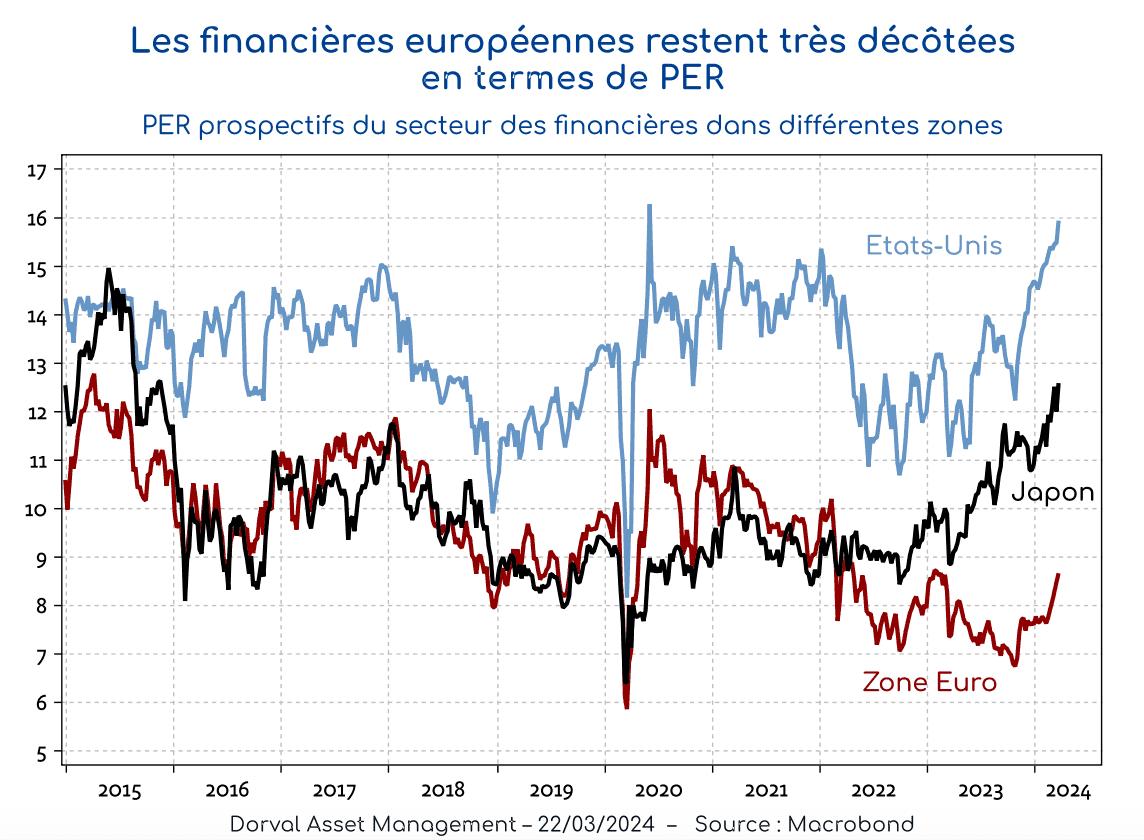

Du côté négatif, le secteur demeure comme toujours très sensible aux interventions politiques, comme on l’a vu en 2023 avec les menaces d’impôts sur les bénéfices des banques italiennes, et aux chocs de toutes sortes (avec, en 2023, Crédit Suisse et les banques régionales américaines). Il est donc nécessaire de toujours vérifier que la valorisation des financières offre une prime de risque suffisante. De ce point de vue, les financières européennes cochent toutes les cases. Elles offrent un rendement des dividendes de 6%, soit deux fois plus que pour le reste du marché, et leur PER (rapport cours bénéfices) est demeuré extrêmement bas, contrairement à ce qui s’est passé au Japon et aux Etats-Unis (graphique 4).

A un moment où de plus en plus d’investisseurs sont en recherche de thèmes diversifiants, celui des financières européennes nous semble particulièrement pertinent. Les bénéfices montent plus vite que ceux du marché, la valorisation est très attractive et la corrélation avec l’autre thème porteur du moment – celui de l’intelligence artificielle – a été proche de zéro au cours des deux dernières années. Déjà très présents dans nos fonds européens, nous intégrons désormais cette thématique à nos fonds globaux.

Télécharger la lettre hebdomadaire en version PDF - 25 mars 2024